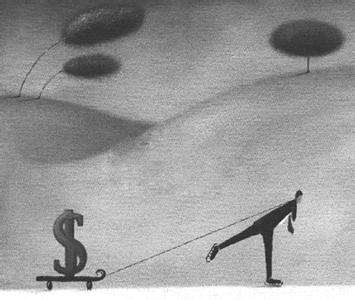

期权交易作为金融市场中一种重要的交易方式,具有高杠杆、高风险的特点。准确把握期权交易的风险因素并进行有效控制,对于投资者至关重要。

期权交易的风险因素众多,其中市场风险是较为突出的一个。期权价格受标的资产价格波动的影响巨大,标的资产价格的大幅变动可能导致期权价值的剧烈变化。例如,当股票期权的标的股票价格大幅下跌时,认购期权的价值可能会迅速缩水。此外,波动率风险也不容忽视。波动率反映了标的资产价格的波动程度,波动率的变化会直接影响期权的价格。如果波动率上升,期权价格通常会上涨;反之则下跌。时间价值风险也是期权交易特有的风险。期权具有时间价值,随着到期日的临近,时间价值会逐渐衰减。即使标的资产价格没有变化,期权价值也可能因时间价值的减少而降低。

信用风险同样是需要关注的因素。在期权交易中,如果交易对手方违约,可能会给投资者带来损失。特别是在一些非标准化的期权交易中,信用风险更为突出。流动性风险也是投资者需要考虑的。如果期权市场的流动性不足,投资者可能难以在合适的价格买入或卖出期权,从而影响交易的执行和收益。

为了有效控制这些风险,投资者可以采取多种策略。对于市场风险,投资者可以通过分散投资来降低单一标的资产价格波动对投资组合的影响。例如,同时持有不同标的资产的期权,或者将期权与其他金融资产进行组合投资。在应对波动率风险方面,投资者可以运用波动率指标来评估期权的合理价格,并根据波动率的变化调整投资策略。当预计波动率上升时,可以适当增加期权持仓;反之则减少。

对于时间价值风险,投资者可以选择合适的期权到期时间。如果投资者对标的资产价格的短期波动有较好的判断,可以选择短期期权;如果是长期投资,则可以选择较长期限的期权。为了降低信用风险,投资者应选择信誉良好的交易对手方,并可以通过保证金制度等方式来保障自身权益。在流动性方面,投资者应优先选择流动性较好的期权合约进行交易,避免在流动性不足的市场中进行大额交易。

以下是对期权交易风险因素及控制策略的总结表格:

风险因素 具体表现 控制策略 市场风险 标的资产价格大幅变动影响期权价值 分散投资,组合不同标的资产期权 波动率风险 波动率变化影响期权价格 运用波动率指标评估价格,调整持仓 时间价值风险 临近到期日时间价值衰减 选择合适的期权到期时间 信用风险 交易对手方违约带来损失 选择信誉好的对手方,采用保证金制度 流动性风险 市场流动性不足影响交易执行 优先选择流动性好的合约交易总之,投资者在进行期权交易时,应充分认识到各种风险因素,并根据自身的风险承受能力和投资目标,合理运用控制策略,以实现风险的有效管理和投资收益的最大化。